Alles auf einmal investieren oder schrittweise anlegen?

Was ist besser?

Du hast fleissig Geld angespart oder einen grösseren Betrag erhalten und hast dich entschieden, mit Anlegen zu beginnen? Nun fragst du dich aber noch, ob du alles Geld auf einmal investieren sollst oder doch eher in mehreren Schritten? Wir zeigen dir Vor- und Nachteile beider Möglichkeiten auf. So findest du ganz einfach die für dich passende Variante.

Auf einmal investieren oder schrittweise anlegen – die Unterschiede

Um einen Überblick zu erhalten, hier die grundsätzlichen Unterschiede:

| Gesamtbetrag auf einmal anlegen | Gesamtbetrag in Tranchen anlegen | |

| 1) | Gesamtbetrag ist über gesamten Anlagehorizont investiert | Ein Teil des Gesamtbetrages ist weniger lang investiert |

| 2) | Gesamtbetrag ist ab sofort möglichen Kursrückschlägen ausgesetzt | Durchschnittspreiseffekt reduziert (Schwankungs)-Risiken |

| 3) | Transaktionskosten fallen nur einmalig an | Bei jeder neuerlichen Investition können Transaktionsgebühren anfallen |

| 4) | Verwaltungs- und Depotgebühren fallen ab Start für den gesamten Betrag an | Weniger Kapital verursacht weniger lang Verwaltungs- und Verwahrungsgebühren |

| 5) | Nur einmaliger Geldtransfer nötig | Entweder mehrere Zahlungen ausführen oder einen Dauerauftrag einrichten |

Um die einzelnen Unterschiede besser zu erklären, werfen wir auf jeden einzelnen einen detaillierten Blick:

1) Einmalig investieren oder schrittweise

Mit einer einmaligen Investition ist dein gesamtes Kapital über die gesamte Anlagedauer investiert. Das sind in diesem Beispiel 200’000 Franken. Bei der schrittweisen Investition legt man über die ersten vier Jahre hinweg jeweils 50’000 Franken an.

Mit der einmaligen Investition profitierst du somit stärker vom Zinseszinseffekt.

Der Renditeunterschied bei einer Anlagesumme von 200’000 Franken beträgt über 10 Jahre hinweg mehr als 20’000 Franken, sprich 10%.

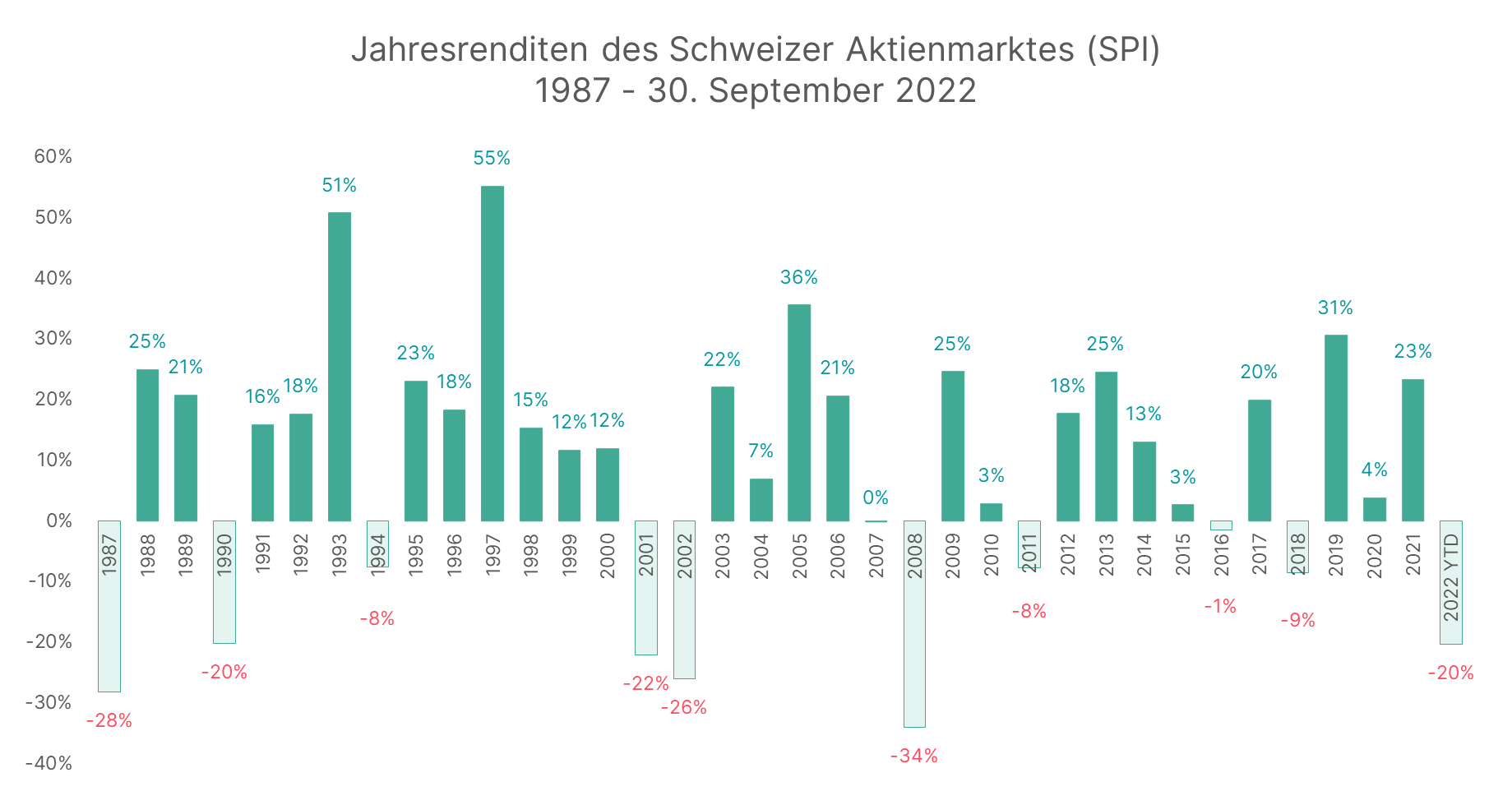

Die Berechnungen basieren auf der Annahme, dass die Rendite 5% pro Jahr beträgt und ab dem ersten Investitionsjahr regelmässig und in gleichbleibender Höhe erzielt wird. In der Realität wird deine Investition über 10 Jahre hinweg eine durchschnittliche Jahresrendite von netto rund 5% erzielen. Allerdings wird es Jahre geben, welche negative Renditen abwerfen und dann wird es auch sehr gute Jahre geben. So war der grösste je verzeichnete Jahresverlust im Schweizer Aktienmarkt (Swiss Performance Index SPI) -34% (2008), der grösste Jahresgewinn +55% (1997).

Zinseszinseffekt

Zinsen, die nicht nur auf dem investierten Geld anfallen, sondern auch auf den bereits erzielten Zinsen aus dem Vorjahr, werden Zinseszinsen genannt. Sie helfen mit, dass sich die Wertentwicklung deiner Geldanlagen verstärkt. Je länger du dein Geld investiert lässt, desto stärker kommt der Zinseszinseffekt zum Tragen. Noch eine Nebenbemerkung: Mit Zinsen meinen wir hier die Rendite, also der Wertzuwachs deiner Geldanlage. Du könntest die “Zinseszinsen” auch “Renditerenditen” nennen.

Mit unserem Zinseszinsrechner kannst du deine individuelle Situation berechnen.

Vielleicht denkst du dir auch, dass zum Geld anlegen aktuell zwar ein guter Zeitpunkt ist, aber vielleicht in Zukunft ein noch besserer kommen könnte. Damit nimmst du aber auch das Risiko in Kauf, gute Börsentage zu verpassen. Das wirkt sich wiederum auf deine langfristige Rendite aus, wie nachstehende Grafik gut aufzeigt.

Alle diese Berechnungen funktionieren aber nur, wenn du eine breit diversifizierte und damit risikoreduzierte Anlagelösung wählst und langfristig (viele Jahre) anlegst. Wenn du dasselbe mit einer einzelnen Aktie versuchst, setzt du dich dem Risiko aus, dass genau diese Aktie sich nie vollständig von einem starken Kursrückschlag erholt oder die Firma gar Konkurs geht.

2) Mögliche Kursrückschläge vs. Durchschnittspreiseffekt

Nicht läuft immer gleich von Beginn weg alles nach Plan. Die Schwankungen an den Finanzmärkten können dazu führen, dass deine Anlagen gleich in der ersten Woche zu korrigieren beginnen und schon nach kurzer Zeit ein sattes Minus bei deiner Anlagelösung steht. Dann darfst du den Kopf nicht verlieren, solltest die Nerven behalten und deinem langfristigen Anlagehorizont treu bleiben.

Denn in jeder 10-Jahresperiode gibt es Zeitfenster, die negative Renditen abliefern. Das zeigt die nachstehende Grafik gut.

Langfristig gleicht sich das wieder aus und du erzielst mit Finanzanlagen eine durchschnittliche Jahresrendite, die klar über dem Sparkontozinssatz liegt. Der Preis, den du für diese Überrendite zahlst, ist das Inkaufnehmen der Wertschwankungen deiner Ersparnisse. Die nächste Grafik veranschaulicht gut, dass jede 10-Jahresperiode, egal wann sie begonnen hat, eine positive Jahresrendite geliefert hat.

Entscheidest du dich allerdings für eine Investition peu-à-peu, ist es wichtig, dass du immer denselben Frankenbetrag investierst (und nicht etwa immer dieselbe Anzahl Anteile eines Fonds kaufst). Bei findependent funktioniert das übrigens automatisch, mit deiner Einzahlung wird die total mögliche Anzahl Fondsanteile gekauft. Du musst also lediglich dafür sorgen, immer denselben Betrag einzuzahlen. Am einfachsten per Dauerauftrag.

Das ist besonders wichtig, um vom Durchschnittspreiseffekt zu profitieren. Er wird oft auch Durchschnittskosteneffekt oder Glättungseffekt genannt und lässt sich wie folgt erklären:

Für die fixen 5’000 Franken kaufst du im 1. Quartal bspw. 50 Anteile (100 Franken pro Stück). Deine nächste Einzahlung von 5’000 Franken erfolgt im 2. Quartal, wenn die Anteile gerade einen kurzfristigen Rücksetzer um 10% (auf 90 Franken pro Stück) erfahren haben. So erhältst du für deine 5’000 Franken nun sogar 55 Anteile. Daher musst du mit regelmässigen Einzahlungen nicht mehr raten, ob sich die Finanzmärkte gerade in einem Hoch oder Tief befinden. Bei hohen Preisen kaufst du automatisch weniger Anteile, bei tiefen Preisen dafür dann mehr. Du glättest damit den durchschnittlichen Einstandspreis.

Wir wissen nicht mit Sicherheit, welche Schwankungen uns erwarten. Aber wir wissen mit Sicherheit, dass diese Schwankungen auftreten werden. Und wir können mit an Sicherheit grenzender Wahrscheinlichkeit sagen, dass langfristig positive Renditen erzielt werden. Auch wenn es vielleicht nach ein, zwei oder drei Jahren noch nicht so aussieht.

3) Transaktionsgebühren

Beim Geld anlegen fallen Transaktionsgebühren an. Wir sprechen hier von den tatsächlichen Transaktionsgebühren, nicht von den jährlichen Verwaltungsgebühren. Die Transaktionsgebühren werden auch Courtagen genannt. Je nach Anbieter und Anlagelösung variiert die Höhe dieser Gebühren signifikant. Einige Anbieter reduzieren mit einem Staffeltarif zwar die Höhe der Transaktionsgebühr mit steigendem Volumen, allerdings beginnt diese Staffelung oft erst bei mehreren tausend oder gar zehntausend Franken. Meistens kommt zudem eine Minimalgebühr zur Anwendung.

Ein Zahlenbeispiel: Die Courtage beträgt bei Anbieter X für Volumen bis 10’000 Franken 0.5% mit einer Minimalgebühr von 40 Franken. Für einen Anlagebetrag von 2’000 Franken kommen also nicht 0.5% sondern 40 Franken zur Anwendung. Prozentual schlagen diese 40 Franken mit satten 2% zu Buche. Falls du also schrittweise 5 mal 2’000 Franken investierst, fallen nicht nur jedes Mal 40 Franken Transaktionsgebühren an, sie sind auch noch höher als bei einer einmaligen Investition.

Schrittweise:

5 x 40 Franken = 200 Franken Transaktionsgebühren, auf 5 x 2’000 Franken Anlagebetrag ergibt das 2%

Einmalig:

10’000 Franken x 0.5% = 50 Franken

Viel besser wäre, du suchst dir eine Anlagelösung, bei welcher keine klassischen Transaktionsgebühren anfallen. So wie die Anlage-App von findependent.

Was so oder so anfällt, sind Stempel- und Börsenabgaben, welche aber einerseits mit einmalig rund 0.1% verhältnismässig gering sind und andererseits keinem Staffeltarif unterliegen. Sie sind bei einer Investition von 2 x 10’000 Franken nahezu identisch zu einer Investition von einmalig 20’000 Franken.

Die Anlage-App von findependent hilft dir somit, die Gebühren auch bei einer schrittweisen Geldanlage tief zu halten. Falls du ganz genau ausrechnen möchtest, welche Gebühren für welchen Betrag anfallen, haben wir einen Rechner für dich:

4) Verwaltungsgebühren

Die Verwaltungsgebühren für eine professionelle Geldanlage berechnen sich aus dem investierten Vermögen. Hast du 20’000 Franken investiert, sind es jährlich bspw. 0.4% von 20’000 = 80 Franken pro Jahr (bzw. 20 Franken pro Quartal). Wenn du nun statt einmalig 20’000 Franken in vier Schritten je 5’000 Franken investierst, sparst du für die ersten drei Quartale natürlich die Verwaltungsgebühr von insgesamt 30 Franken.

Du partizipierst allerdings auch nicht an einer möglichen Wertsteigerung und der Zinseszinseffekt kommt weniger zum Tragen (siehe Punkt 1).

5) Administration

Falls du dich für eine einmalige Investition entscheidest, ist der administrative Aufwand gering. Du gibst einmalig den Auftrag, die gewünschte Summe zu transferieren und mit dem Eingang in dein findependent Konto findet die Anlage in die von dir gewählte Anlagelösung statt.

Fällt deine Wahl auf die schrittweise Investition, erfasst du bei deiner Bank am einfachsten einen Dauerauftrag für die verschiedenen Tranchen. So musst du dich nicht mehr darum kümmern, vergisst bestimmt keine Einzahlung und lässt dich nicht von Emotionen leiten. Es kann nämlich vorkommen, dass man sich bei einer temporär schlechten Lage an den Finanzmärkten von der geplanten Investition abbringen lässt.

Fazit

Nun haben wir viel über Zahlen, Renditen und Erträge gesprochen. Doch beim Geldanlegen spielen auch Emotionen eine wichtige Rolle.

Die Frage, welche Variante die bessere ist, ist rein rationell und rechnerisch einfach zu beantworten: Den Gesamtbetrag auf einmal zu investieren, ist langfristig gesehen meist der erfolgreichere Weg. Dies braucht aber starke Nerven. Du musst Kursrückschläge, auch wenn sie gleich zu Beginn eintreten, wegstecken können.

Suchst du also eine nervenschonende Variante, passt die schrittweise Investition besser zu dir. Mit kleineren Schritten zu starten, ist oft zudem eine empfehlenswerte Variante, um auch tatsächlich aktiv zu werden und den Entscheid nicht ständig vor sich her zu schieben.

Solange du nicht mit dem Anlegen begonnen hast, läuft die Zeit gegen dich. Sobald du investiert bist, läuft die Zeit für dich und du profitierst von den langfristig positiven Wertentwicklungen.